تحلیل بنیادی رمزارزها شامل بررسی عمیق اطلاعات موجود در مورد دارایی مالی است. به عنوان مثال، ممکن است به موارد استفاده، تعداد افرادی که از آن استفاده می کنند یا تیم پروژه نگاه کنیم.

هدف این است که به یک نتیجه گیری در مورد اینکه آیا دارایی بیش از حد ارزش گذاری شده یا کمتر ارزش گذاری شده است، برسیم. در آن مرحله، می توانید از بینش خود برای اطلاع از موقعیت های معاملاتی خود استفاده کنید.

فهرست مطالب

مقدمه

داد و ستد دارایی هایی که به اندازه ارزهای رمزپایه بی ثبات هستند به مهارت هایی نیاز دارد. انتخاب یک استراتژی، درک دنیای گسترده تجارت و تسلط بر تحلیل تکنیکال و بنیادی، شیوه هایی هستند که با منحنی یادگیری همراه هستند.

وقتی صحبت از تحلیل تکنیکال می شود، می توان به برخی از تخصص ها در بازارهای مالی قدیمی یاد کرد . بسیاری از معامله گران ارزهای دیجیتال از همان شاخص های فنی استفاده می کنند که در معاملات فارکس، سهام و کالاها مشاهده می شود. ابزارهایی مانند RSI، MACD و Bollinger Bands به دنبال پیش بینی رفتار بازار صرف نظر از دارایی مورد معامله هستند. به این ترتیب، این ابزارهای تحلیل تکنیکال در فضای ارزهای دیجیتال نیز بسیار محبوب هستند.

در تحلیل بنیادی ارزهای دیجیتال، اگرچه رویکرد مشابهی است که در بازارهای قدیمی استفاده میشود، اما واقعاً نمیتوانید از ابزارهای آزمایش شده برای ارزیابی داراییهای کریپتو استفاده کنید. برای انجام FA مناسب در ارزهای دیجیتال، باید بدانیم که ارزش آنها از کجا به دست می آید.

در این مقاله، ما سعی خواهیم کرد معیارهایی را شناسایی کنیم که می توان از آنها برای ایجاد شاخص های خود استفاده کرد.

تحلیل بنیادی (FA) یا فاندامنتال چیست؟

تحلیل بنیادی (FA) رویکردی است که توسط سرمایه گذاران برای تعیین “ارزش ذاتی” یک دارایی یا تجارت استفاده می شود. با بررسی تعدادی از عوامل داخلی و خارجی، هدف اصلی آنها این است که تعیین کنند آیا دارایی یا تجارت مذکور بیش از ارزش یا کمتر از ارزش گذاری شده است. سپس آنها می توانند از این اطلاعات برای ورود یا خروج استراتژیک به موقعیت ها استفاده کنند.

تجزیه و تحلیل فنی همچنین داده های معاملاتی ارزشمندی را به دست می دهد، اما بینش های متفاوتی را به همراه دارد. کاربران TA بر این باورند که می توانند تغییرات قیمت آتی را بر اساس عملکرد گذشته دارایی ها پیش بینی کنند. این امر با شناسایی الگوهای شمعدانی و مطالعه شاخص های ضروری به دست می آید.

مشکل تجزیه و تحلیل بنیادی کریپتو

شبکههای ارزهای دیجیتال را نمیتوان با همان کسبوکارهای سنتی ارزیابی کرد. در هر صورت، پیشنهادات غیرمتمرکزتر مانند بیت کوین (BTC) به کالاها نزدیک تر است. اما حتی با ارزهای دیجیتال متمرکز تر (مانند ارزهای صادر شده توسط سازمان ها)، شاخص های سنتی FA نمی توانند چیز زیادی به ما بگویند.

بنابراین، ما باید توجه خود را به چارچوب های مختلف معطوف کنیم. اولین قدم در این فرآیند، شناسایی معیارهای قوی است. برای مثال، فالوورهای توییتر یا کاربران تلگرام معیارهای خوبی نیستند، زیرا ایجاد حسابهای جعلی یا خرید تعامل در رسانههای اجتماعی آسان است.

توجه به این نکته مهم است که هیچ معیار واحدی وجود ندارد که بتواند تصویر کاملی از شبکه ای که در حال ارزیابی آن هستیم به ما ارائه دهد. میتوانیم به تعداد آدرسهای فعال در یک بلاک چین نگاه کنیم و ببینیم که به شدت در حال افزایش است.

در بخشهای بعدی، نگاهی به سه دسته معیارهای FA کریپتو خواهیم داشت: معیارهای درون زنجیره ای (آنچین) ، معیارهای پروژه ای و معیارهای مالی. این فهرست جامع نیست، اما باید مبنای مناسبی برای ایجاد شاخصهای بعدی در اختیار ما قرار دهد.

معیارهای درون زنجیره ای یا آنچین

معیارهای درون زنجیره آنهایی هستند که با مشاهده داده های ارائه شده توسط بلاک چین قابل مشاهده هستند. ما میتوانیم این کار را خودمان با اجرای یک گره برای شبکه مورد نظر و سپس صادرات دادهها انجام دهیم، اما این کار زمانبر و پرهزینه است. به خصوص اگر ما فقط سرمایه گذاری را در نظر بگیریم، و نمی خواهیم زمان یا منابع را برای تلاش تلف کنیم.

راهحل سادهتر این است که اطلاعات را از وبسایتها یا APIهایی که بهطور خاص برای اطلاعرسانی تصمیمات سرمایهگذاری طراحی شدهاند، استخراج کنید. به عنوان مثال، تجزیه و تحلیل روی زنجیره بیت کوین CoinMarketCap اطلاعات بی شماری را در اختیار ما قرار می دهد. اگر سوالی در مورد بیتکوین دارید از اینجا بپرسید.

تعداد معاملات

تعداد تراکنش ها معیار خوبی از فعالیت هایی است که در شبکه انجام می شود. با ترسیم عدد برای دوره های تعیین شده (یا با استفاده از میانگین های متحرک)، می توانیم ببینیم که چگونه فعالیت در طول زمان تغییر می کند.

توجه داشته باشید که این معیار باید با احتیاط رفتار شود. همانند آدرسهای فعال، نمیتوانیم مطمئن باشیم که فقط یک طرف سرمایهای را بین کیف پولهای خود انتقال نمیدهد تا فعالیتهای زنجیرهای را افزایش دهد.

ارزش معاملات

نباید با تعداد تراکنش اشتباه شود، ارزش تراکنش به ما می گوید که چه مقدار ارزش در یک دوره معامله شده است. به عنوان مثال، اگر در مجموع ده تراکنش اتریوم به ارزش هر کدام 50 دلار در همان روز ارسال شود، می گوییم حجم تراکنش روزانه 500 دلار است. ما میتوانیم آن را در یک ارز فیات مانند USD، یا میتوانیم آن را در واحد بومی پروتکل (ETH) اندازهگیری کنیم.

آدرس های فعال

آدرسهای فعال، آدرسهای بلاک چینی هستند که در یک دوره معین فعال هستند. روشهای محاسبه این متغیر متفاوت است، اما یک روش رایج این است که هم فرستنده و هم گیرنده هر تراکنش را در دورههای تعیینشده (مثلاً روزها، هفتهها یا ماهها) شمارش کنیم. برخی نیز تعداد آدرسهای منحصربهفرد را به صورت تجمعی بررسی میکنند، به این معنی که کل آنها را در طول زمان دنبال میکنند.

هزینه های پرداخت شده

ارزش تراکنشها را نباید با تعداد آنها اشتباه گرفت. ارزش تراکنشها به ما نشان میدهد که چه مقدار دارایی طی یک دوره مشخص معامله شده است. میتوانیم آنها را بهعنوان پیشنهادهایی در یک حراجی در نظر بگیریم:

کاربران با یکدیگر رقابت میکنند تا تراکنشهایشان بهموقع درج شود. کسانی که مناقصه (منظور گس فی است) بالاتری می دهند، تراکنش های خود را زودتر تایید می کنند (ماینینگ) می کنند، در حالی که آنهایی که قیمت کمتری می دهند باید مدت بیشتری منتظر بمانند.

برای ارزهای رمزپایه با برنامه انتشار کاهشی، این یک معیار جالب برای مطالعه است. عمدهترین بلاکچینهای اثبات کار (PoW) یک پاداش بلاک ارائه میکنند. در برخی، از یارانه بلوکی و کارمزد تراکنش تشکیل شده است. یارانه بلوک به صورت دوره ای کاهش می یابد (در رویدادهایی مانند نصف شدن بیت کوین).

از آنجایی که هزینه استخراج بیت کوین در طول زمان افزایش می یابد، اما یارانه بلوک به آرامی کاهش می یابد، منطقی است که کارمزد تراکنش ها افزایش یابد. در غیر این صورت، ماینرها با ضرر کار می کنند و شروع به ترک شبکه می کنند. این یک اثر ضربه ای بر امنیت زنجیره دارد.

نرخ هش و مقدار شرط بندی شده

امروزه بلاک چین ها از الگوریتم های اجماع مختلفی استفاده می کنند که هر کدام مکانیسم های خاص خود را دارند. با توجه به اینکه اینها نقش مهمی در امنیت شبکه ایفا می کنند، جستجو در داده های اطراف آنها می تواند برای تحلیل بنیادی ارزشمند باشد.

نرخ هش اغلب به عنوان معیاری برای امنیت شبکه در ارزهای دیجیتال اثبات کار استفاده می شود. هرچه نرخ هش بالاتر باشد، انجام موفقیت آمیز یک حمله 51٪ دشوارتر است. اما افزایش در طول زمان میتواند به افزایش علاقه به استخراج نیز اشاره کند، که احتمالاً در نتیجه هزینههای سربار ارزان و سود بالاتر است.

در مقابل، کاهش در نرخ هش به ماینرها اشاره می کند که به صورت آفلاین (“کاپیتولاسیون ماینر”) می آیند زیرا دیگر برای آنها ایمن سازی شبکه سودی ندارد.

عواملی که میتوانند بر هزینههای کلی استخراج تأثیر بگذارند عبارتند از قیمت فعلی دارایی، تعداد تراکنشهای پردازش شده و هزینههای پرداخت شده.

البته هزینه های مستقیم استخراج (برق، توان محاسباتی) نیز ملاحظات مهمی هستند.

Staking (به عنوان مثال در Proof of Stake) یکی دیگر از مفاهیم مرتبط با تئوری بازی مشابه به استخراج PoW است. با این حال، تا آنجا که مکانیسم ها متفاوت است، کار می کند.

ایده اصلی این است که کاربران دارایی های خود را برای شرکت در اعتبارسنجی به اشتراک بگذارند. به این ترتیب، ما میتوانیم به مبلغی که در یک زمان معین در نظر گرفته شده است برای سنجش بهره (یا کمبود آن) نگاه کنیم.

معیارهای پروژه

در جایی که معیارهای درون زنجیره مربوط به دادههای بلاک چین قابل مشاهده است، معیارهای پروژه شامل یک رویکرد کیفی است که به عواملی مانند عملکرد تیم (در صورت وجود)، وایت پیپر و نقشه راه آتی نگاه میکند.

وایت پیپر

به شدت توصیه می شود که قبل از سرمایه گذاری، وایت پیپر هر پروژه را مطالعه کنید. این یک سند فنی است که یک نمای کلی از پروژه ارزهای دیجیتال به ما می دهد. یک وایت پیپر خوب باید اهداف شبکه را تعریف کند و در حالت ایده آل بینشی را در مورد موارد زیر به ما بدهد:

- فناوری مورد استفاده (آیا منبع باز است؟)

- مورد(های) استفاده ای که قصد دارد به آنها رسیدگی کند

- نقشه راه برای ارتقاء و ویژگی های جدید

- طرح عرضه و توزیع سکه یا توکن

تیم

اگر تیم خاصی پشت شبکه ارز دیجیتال وجود داشته باشد، سوابق اعضای آن می تواند نشان دهد که آیا تیم مهارت های لازم برای به ثمر رساندن پروژه را دارد یا خیر. آیا اعضا قبلاً سرمایه گذاری های موفقی در این صنعت انجام داده اند؟ آیا تخصص آنها برای رسیدن به نقاط عطف پیش بینی شده کافی است؟ آیا آنها در پروژه های مشکوک یا کلاهبرداری شرکت داشته اند؟

اگر تیمی وجود نداشته باشد، جامعه توسعه دهندگان چگونه به نظر می رسد؟ اگر پروژه دارای یک GitHub عمومی است، بررسی کنید که تعداد مشارکت کنندگان و میزان فعالیت آن چقدر است. سکه ای که توسعه آن ثابت بوده است ممکن است جذاب تر از سکه ای باشد که مخزن آن در دو سال به روز نشده است.

رقبا

یک وایت پیپر قوی باید به ما ایده ای از مورد استفاده ای که دارایی رمزنگاری را هدف قرار داده است بدهد. در این مرحله، شناسایی پروژههایی که با آنها رقابت میکند و همچنین زیرساختهای قدیمی که به دنبال جایگزینی آن هستند، مهم است.

در حالت ایده آل، تحلیل بنیادی این موارد باید به همان اندازه دقیق باشد. ممکن است یک دارایی به خودی خود جذاب به نظر برسد، اما همان شاخص هایی که برای دارایی های رمزنگاری مشابه اعمال می شود می تواند نشان دهد که دارایی ما ضعیف تر از سایرین است.

توکنومیک وعرضه اولیه

برخی از پروژه ها توکن هایی را به عنوان راه حلی که به دنبال مشکل هستند ایجاد می کنند. نه اینکه بگوییم خود پروژه قابل دوام نیست، اما توکن مرتبط با آن ممکن است در این زمینه مفید نباشد. به این ترتیب، تعیین اینکه آیا توکن دارای کاربرد واقعی است یا خیر، مهم است. و با بسط، اینکه آیا این ابزار چیزی است که بازار گستردهتر آن را تشخیص میدهد، و احتمالاً چقدر به این ابزار ارزش میدهد.

عامل مهم دیگری که در این زمینه باید در نظر گرفت نحوه توکنومیک و عرضه اولیه است. آیا از طریق ICO یا IEO بود یا کاربران میتوانستند آن را از طریق استخراج به دست آورند؟

در مورد اول، وایت پیپر باید مشخص کند که چه مقدار برای بنیانگذاران و تیم نگهداری می شود و چه مقدار در دسترس سرمایه گذاران خواهد بود. در مورد دومی، میتوانیم به شواهدی مبنی بر پیشفرضسازی خالق دارایی نگاه کنیم (جستجو در شبکه قبل از اعلام آن).

تمرکز بر عرضه ممکن است تصوری از هر خطری که وجود دارد به ما بدهد. به عنوان مثال، اگر اکثریت قریب به اتفاق عرضه تنها در اختیار چند طرف بود، ممکن است به این نتیجه برسیم که این یک سرمایه گذاری پرخطر است، زیرا آن طرف ها در نهایت می توانند بازار را دستکاری کنند.

معیارهای مالی

اطلاعات در مورد نحوه معامله دارایی در حال حاضر، آنچه قبلاً با آن معامله می شد، نقدینگی و غیره همگی در تحلیل بنیادی مفید هستند. با این حال، معیارهای جالب دیگری که ممکن است در این دسته قرار گیرند، مواردی هستند که به اقتصاد و انگیزههای پروتکل دارایی رمزنگاری مربوط میشوند.

ارزش بازار

ارزش بازار (یا ارزش شبکه) با ضرب عرضه در گردش در قیمت فعلی محاسبه می شود. اساساً، هزینه فرضی خرید هر واحد موجود از دارایی کریپتو را نشان میدهد .

به خودی خود، ارزش بازار می تواند گمراه کننده باشد. در تئوری، انتشار یک توکن بی ارزش با عرضه ده میلیون واحد آسان خواهد بود. اگر فقط یکی از آن توکن ها با 1 دلار معامله شود، ارزش بازار 10 میلیون دلار خواهد بود. این ارزش گذاری آشکارا تحریف شده است – بدون یک پیشنهاد ارزش قوی، بعید است که بازار گسترده تر به توکن علاقه مند شود.

در یک یادداشت مرتبط، غیرممکن است که واقعاً تعیین کنید که چند واحد برای یک ارز دیجیتال یا توکن خاص در گردش است. می توان سکه ها را سوزاند و ارزش آن را به سادگی فراموش کرد. آنچه در عوض می بینیم تقریبی است که سعی می کند سکه هایی را که دیگر در گردش نیستند فیلتر کنند.

با این وجود، ارزش بازار به طور گسترده برای پتانسیل رشد شبکه ها استفاده می شود. برخی از سرمایهگذاران ارزهای دیجیتال، سکههای با ارزش کوچک را در مقایسه با سکههای با سرمایهی کلان به احتمال بیشتری رشد میکنند. برخی دیگر بر این باورند که شرکتهای بزرگ دارای اثرات شبکه قویتری هستند و بنابراین، شانس بیشتری نسبت به سرمایهگذاریهای کوچک تثبیتنشده دارند.

نقدینگی و حجم

نقدینگی معیاری است که نشان می دهد چقدر می توان یک دارایی را به راحتی خرید یا فروخت. دارایی نقدی دارایی است که برای فروش آن با قیمت معاملاتی آن مشکلی نداریم. یک مفهوم مرتبط، بازار نقدینگی است، که بازاری رقابتی است که مملو از درخواستها و پیشنهادات است (که منجر به کاهش قیمت پیشنهادی-فروشی میشود).

مشکلی که ممکن است در بازار غیر نقدشونده با آن مواجه شویم این است که نمیتوانیم داراییهای خود را به قیمت «عادلانه» بفروشیم. این به ما می گوید که هیچ خریداری مایل به انجام معامله نیست، و ما را با دو گزینه مواجه می کند: کاهش درخواست یا صبر برای افزایش نقدینگی.

حجم معاملات شاخصی است که می تواند به ما در تعیین نقدینگی کمک کند. می توان آن را به چند روش اندازه گیری کرد و نشان می دهد که چه مقدار ارزش در یک دوره زمانی معین معامله شده است. به طور معمول، نمودارها حجم معاملات روزانه (بر حسب واحد بومی یا دلار) را نمایش می دهند.

آشنایی با نقدینگی می تواند در زمینه تحلیل بنیادی مفید باشد. در نهایت، به عنوان شاخصی از علاقه بازار به یک سرمایه گذاری آینده نگر عمل می کند.

مکانیسم های تامین

برای برخی، مکانیسمهای عرضه یک سکه یا توکن از جالبترین ویژگیها از دیدگاه سرمایهگذاری هستند. در واقع، مدل هایی مانند نسبت سهام در گردش (S2F) در بین طرفداران بیت کوین محبوبیت بیشتری پیدا می کنند.

حداکثر عرضه، عرضه در گردش و نرخ تورم می تواند تصمیمات را تعیین کند. برخی از سکه ها تعداد واحدهای جدیدی را که تولید می کنند در طول زمان کاهش می دهند و آنها را برای سرمایه گذارانی جذاب می کند که معتقدند تقاضا برای واحدهای جدید از در دسترس بودن آنها بیشتر خواهد شد.

از سوی دیگر، سرمایهگذاران مختلف ممکن است سقف سختگیرانه اعمال شده را در بلندمدت مضر ببینند. چنین نگرانیهایی ممکن است این باشد که استفاده از سکهها/توکنها را از بین میبرد زیرا کاربران ترجیح میدهند آنها را ذخیره کنند. انتقاد دیگر این است که به طور نامتناسبی به پذیرندگان اولیه پاداش می دهد، در حالی که یک سیاست تورمی ثابت برای تازه واردان منصفانه تر خواهد بود.

شاخصها، معیارها و ابزارهای تحلیل بنیادی

ما قبلاً معیارها را به عنوان داده های کمی و گاهی کیفی مورد استفاده در تجزیه و تحلیل پایه تعریف کرده ایم. اما به خودی خود، این معیارها اغلب کل داستان را بیان نمی کنند. برای دریافت بینش عمیق تر در مورد اصول یک سکه، باید به شاخص ها نیز نگاهی بیندازیم.

یک اندیکاتور اغلب چندین معیار را با استفاده از فرمول های آماری ترکیب می کند تا روابط را آسان تر تجزیه و تحلیل کند. با این حال، هنوز هم تداخل زیادی بین یک متریک و یک شاخص وجود دارد که باعث میشود تعریف کاملاً تضعیف شود.

در حالی که تعداد کیف پولهای فعال ارزشمند است، میتوانیم آن را با دادههای دیگر ترکیب کنیم تا بینش عمیقتری به دست آوریم. می توانید این را به عنوان درصدی از کل کیف پول ها در نظر بگیرید یا ارزش بازار یک سکه را بر تعداد کیف پول های فعال تقسیم کنید. این محاسبه به شما مقدار متوسطی را در هر کیف پول فعال نشان می دهد. هر دوی این موارد به شما امکان می دهد در مورد فعالیت شبکه و اعتماد کاربران به نگهداری دارایی نتیجه گیری کنید. در بخش بعدی بیشتر به این موضوع خواهیم پرداخت.

ابزارهای تحلیل بنیادی جمع آوری تمام این معیارها و شاخص ها را آسان تر می کند. برخی از ابزارها به شما این امکان را می دهند که شاخص های خود را با معیارهای انتخابی خود ایجاد کنید.

ترکیب معیارها و ایجاد شاخص های FA

اکنون که با تفاوت بین معیارها و شاخص ها آشنا شدیم، بیایید در مورد چگونگی ترکیب معیارها برای درک بهتر امنیت مالی دارایی هایی که با آنها سروکار داریم صحبت کنیم. چرا این کار را انجام دهید؟ خوب، همانطور که در بخشهای قبلی توضیح دادیم، در هر معیار کاستیهایی وجود دارد. علاوه بر این، اگر فقط به مجموعهای از اعداد برای هر پروژه ارز دیجیتال نگاه میکنید، بسیاری از اطلاعات مهم را نادیده میگیرید. سناریوی زیر را در نظر بگیرید:

در انزوا، اگر این دو پیشنهاد را با هم مقایسه کنیم، آدرسهای فعال به ما هیچ چیز خاصی نمیگویند. مطمئناً می توان گفت که Coin A در شش ماه گذشته آدرس های فعال تری نسبت به Coin B داشته است، اما این به دور از یک تحلیل جامع است. این رقم چه ارتباطی با ارزش بازار دارد؟ یا تعداد تراکنش؟

یک رویکرد محتاطانهتر ایجاد نوعی نسبت است که میتوانیم آن را برای برخی از آمارهای سکه A اعمال کنیم، سپس آن را با همان نسبت مورد استفاده در سکه B مقایسه کنیم. به این ترتیب، ما کورکورانه معیارهای فردی هر سکه را با هم مقایسه نمی کنیم. در عوض، ما می توانیم استانداردی برای ارزش گذاری سکه ها به طور مستقل ایجاد کنیم.

به عنوان مثال، ممکن است تصمیم بگیریم که رابطه بین ارزش بازار و تعداد تراکنش بسیار بیشتر از ارزش بازار به تنهایی است. در این صورت، ممکن است ارزش بازار را بر تعداد معاملات تقسیم کنیم. برای سکه A، ما با نسبت 5 و برای سکه B نسبت ما 0.125 است.

اگر این نسبت را به تنهایی دنبال کنیم، ممکن است فکر کنیم که سکه B ارزش ذاتی بیشتری نسبت به سکه A دارد زیرا عدد محاسبه شده کمتر است. این بدان معناست که میزان تراکنشهای بسیار بالاتری در رابطه با ارزش بازار در کوین B وجود دارد. بنابراین، به نظر میرسد که کوین B دارای کاربرد بیشتری است یا اینکه سکه A بیش از حد ارزش گذاری شده است.

هیچ یک از این مشاهدات نباید به عنوان توصیه سرمایه گذاری تلقی شوند – این به سادگی نمونه ای از این است که چگونه می توانیم قطعه کوچکی از تصویر بزرگتر را ترسیم کنیم. بدون درک اهداف پروژه ها و عملکرد سکه ها، نمی توانید تعیین کنید که تعداد تراکنش نسبتاً کوچکتر روی کوین A یک پیشرفت مثبت است یا منفی.

نسبت مشابهی که در بازارهای ارزهای دیجیتال محبوبیت زیادی داشته است، نسبت NVT است. نسبت ارزش به تراکنش شبکه که توسط تحلیلگر ویلی وو ابداع شد، «نسبت قیمت به درآمد دنیای کریپتو» نامیده شد. به عبارت ساده، شامل تقسیم ارزش بازار (یا ارزش شبکه) بر مقدار معامله (معمولاً در نمودار روزانه) است.

تجزیه و تحلیل بنیادی همه چیز در مورد توسعه سیستمی است که می تواند برای ارزش گذاری پروژه ها در سراسر صفحه مورد استفاده قرار گیرد. هر چه تحقیقات با کیفیت بیشتری انجام دهیم، داده های بیشتری باید با آنها کار کنیم.

شاخص ها و معیارهای کلیدی FA

تعداد زیادی شاخص و معیار برای انتخاب وجود دارد. برای یک مبتدی، ابتدا با برخی از محبوب ترین ها شروع کنید. هر شاخص تنها بخشی از موضوع را بیان می کند، بنابراین از انواع مختلفی از آنها در تحلیل خود استفاده کنید.

نسبت ارزش شبکه به تراکنش (NVT)

اگر در مورد نسبت قیمت به درآمد مورد استفاده برای تجزیه و تحلیل سهام شنیده اید، شاخص ارزش معاملات شبکه (روزانه) تحلیل مشابهی را ارائه می دهد. این به سادگی با تقسیم ارزش بازار یک سکه بر حجم معاملات روزانه محاسبه می شود.

ما از حجم تراکنش روزانه به عنوان پایه ای برای ارزش ذاتی و اساسی یک سکه استفاده می کنیم. این مفهوم با این فرض کار می کند که هرچه حجم بیشتری در اطراف سیستم حرکت کند، پروژه ارزش بیشتری دارد. اگر ارزش بازار سکه افزایش یابد در حالی که حجم معاملات روزانه عقب مانده است، بازار می تواند وارد قلمرو حباب شود.

قیمت ها بدون افزایش مشابه در ارزش پایه افزایش می یابد. در حالت مخالف، قیمت یک سکه یا توکن ممکن است در حالی که حجم معاملات روزانه افزایش مییابد، ثابت بماند. این سناریو می تواند یک فرصت خرید احتمالی را نشان دهد.

هر چه مقدار نسبت بالاتر باشد، احتمال بروز حباب بیشتر می شود. این نقطه معمولا زمانی دیده می شود که نسبت NVT بالای 90-95 باشد. نسبت کاهش نشان می دهد که ارز دیجیتال در حال کاهش بیش از حد ارزش گذاری شده است.

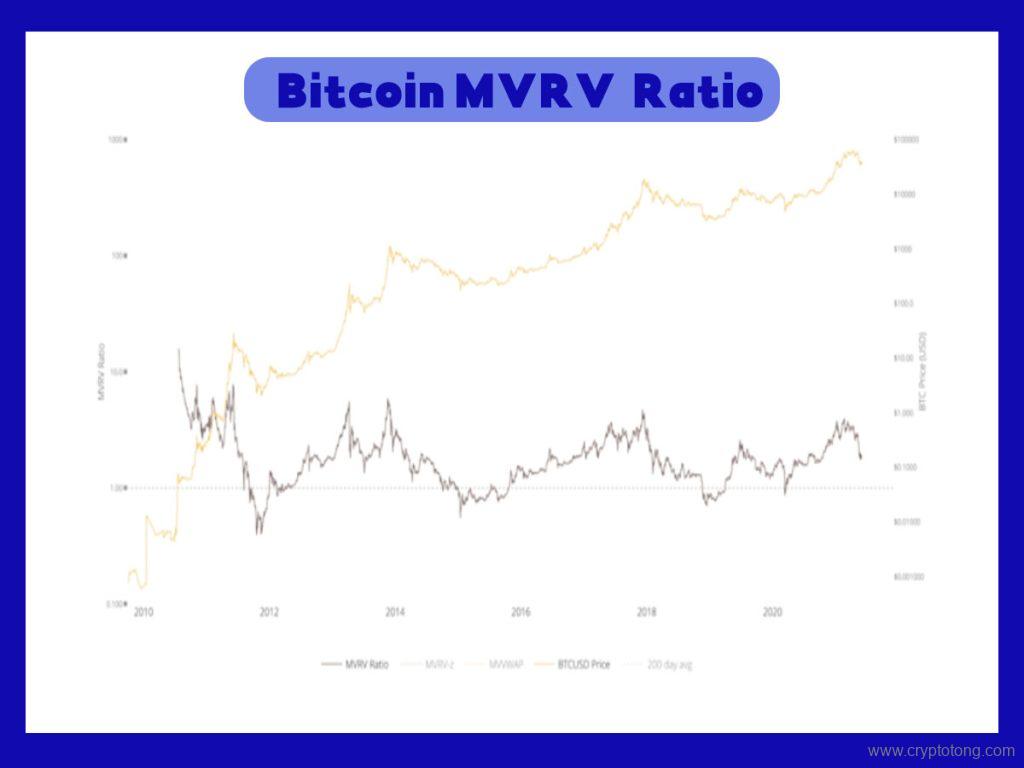

نسبت ارزش بازار به ارزش واقعی (MVRV)

قبل از اینکه به این آمار بپردازیم، باید بدانیم ارزش تحقق یافته برای یک دارایی کریپتو چه معنایی دارد. ارزش بازار که به عنوان ارزش بازار شناخته می شود، صرفاً کل عرضه سکه ضرب در قیمت فعلی بازار است.

سکه های موجود در کیف پول در عوض با استفاده از قیمت بازار در زمان آخرین حرکت ارزش گذاری می شوند. به عنوان مثال، بیت کوینی که از فوریه 2016 در کیف پول مانده است، تنها حدود 400 دلار ارزش دارد.

برای به دست آوردن نشانگر MVRV، ما به سادگی ارزش بازار را بر سقف تحقق یافته تقسیم می کنیم. اگر ارزش بازار بسیار بالاتر از سقف تحقق یافته باشد، در نهایت با نسبت نسبتاً بالایی مواجه خواهیم شد. نسبت بالای 3.7 نشان می دهد که ممکن است به دلیل افزایش ارزش سکه، معامله گران سود خود را به فروش برسانند.

این عدد نشان می دهد که ممکن است سکه در حال حاضر بیش از حد ارزش گذاری شده باشد. این را می توانید قبل از دو فروش بزرگ بیت کوین در سال 2014 (MRVR تقریباً 6) و 2018 (MRVR تقریباً 5) مشاهده کنید. اگر مقدار خیلی کم و زیر 1 باشد، بازار کمتر ارزش گذاری شده است. این وضعیت می تواند نقطه خوبی برای خرید باشد زیرا فشار خرید افزایش می یابد و قیمت را بالا می برد.

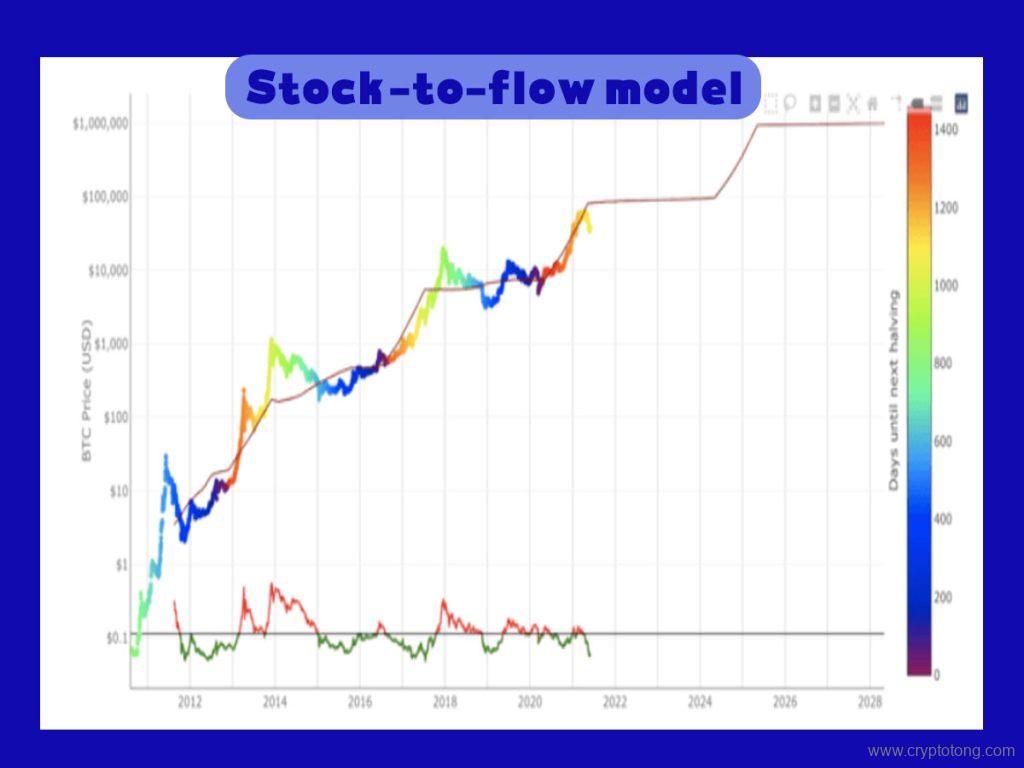

مدل سهام در گردش

اندیکاتور سهام در جریان یک شاخص محبوب قیمت یک ارز دیجیتال است که معمولاً دارای عرضه محدود است. این مدل به هر ارز دیجیتال به عنوان یک منبع ثابت و کمیاب شبیه به فلزات یا سنگ های گرانبها نگاه می کند. از آنجایی که عرضه محدود شناخته شده ای بدون یافتن منابع جدید وجود دارد، سرمایه گذاران از این دارایی ها به عنوان ذخیره ارزش استفاده می کنند.

ما شاخص را با گرفتن کل عرضه جهانی در گردش و تقسیم آن بر مقدار تولید شده در سال محاسبه می کنیم. در بیتکوین، میتوانید این کار را با ارقام گردش و دادههای موجود در سکههای تازه استخراج شده انجام دهید. کاهش بازده حاصل از استخراج منجر به نسبت بالاتری می شود که منعکس کننده کمبود آن است و دارایی را با ارزش تر می کند. همانطور که بیت کوین به صورت دوره ای یک رویداد نصف شدن پاداش را پشت سر می گذارد، می توانیم شاهد انعکاس آن در جریان سکه های جدید به بازار باشیم.

همانطور که می بینید، سهام در جریان یک شاخص مناسب برای قیمت بیت کوین بوده است. قیمت بیت کوین بر میانگین 365 روز نسبت قرار گرفته است و مطابقت خوبی را نشان می دهد. با این حال، این مدل دارای مشکلاتی است.

به عنوان مثال، طلا در حال حاضر دارای نسبت موجودی در گردش حدود 60 است، به این معنی که 60 سال طول می کشد تا عرضه فعلی طلا در گردش فعلی استخراج شود. بیت کوین تقریباً در مسیر رسیدن به نسبت 1600 در حدود 20 سال آینده خواهد بود، که پیش بینی قیمت و ارزش بازار را بالاتر از ثروت فعلی جهان تعیین می کند.

مدلهای سهام در گردش نیز هنگام کاهش تورم با مشکل مواجه میشوند، زیرا این نشان دهنده قیمت های پایین است. از آنجایی که افراد آدرس های کیف پول خود را فراموش می کنند و دیگر بیت کوین تولید نمی شود، شاهد یک نسبت کاهشی خواهیم بود. اگر این را به صورت گرافیکی نمایش دهیم، میبینیم که نسبت سهام در گردش به سمت بینهایت میرود و سپس منفی میشود.

نمونه هایی از ابزارهای تحلیل بنیادی

baserank (باسرنک)

Baserank یک پلت فرم تحقیقاتی برای دارایی های رمزنگاری است که اطلاعات و بررسی های تحلیلگران و سرمایه گذاران را جمع آوری می کند. رمزارز پس از گرفتن میانگین امتیاز هر بررسی، نمره کلی از 0 تا 100 را دریافت می کند. در حالی که برخی از بررسیهای ممتاز برای مشترکین وجود دارد، کاربران رایگان همچنان میتوانند یک نمای کلی جامع از بررسیها به بخشهایی از جمله تیم، ابزار مفید و ریسک سرمایهگذاری را مشاهده کنند.

اگر زمان کمی دارید و نیاز به مرور سریع یک پروژه یا سکه دارید، جمع آوری کننده ای مانند Baserank.io برای این کار مناسب است. با این حال، همیشه باید قبل از سرمایهگذاری عمیقتر در پروژههایی که به آنها علاقه دارید جستجو کنید.

هزینه های کریپتو

همانطور که ممکن است از نام آن حدس بزنید، این ابزار هزینه های هر شبکه را برای 24 ساعت یا هفت روز گذشته به شما نشان می دهد. این یک معیار آسان برای استفاده در هنگام تجزیه و تحلیل ترافیک و استفاده از یک شبکه بلاک چین است. شبکههایی با کارمزد بالا معمولاً تقاضای زیادی را تجربه میکنند.

با این حال، شما نباید این معیار را فقط به صورت اسمی در نظر بگیرید. برخی از بلاک چین ها با در نظر گرفتن کارمزدهای پایین ساخته می شوند و مقایسه با سایر شبکه ها را چالش برانگیز می کند. در این موارد، بهتر است به رقم در کنار مبلغ تراکنش یا معیار دیگری نگاه کنید. به عنوان مثال، سکه های با ارزش بازار بزرگ مانند Dogecoin یا Cardano به دلیل کارمزد ارزان تراکنش در نمودارهای کلی ، پایین هستند.

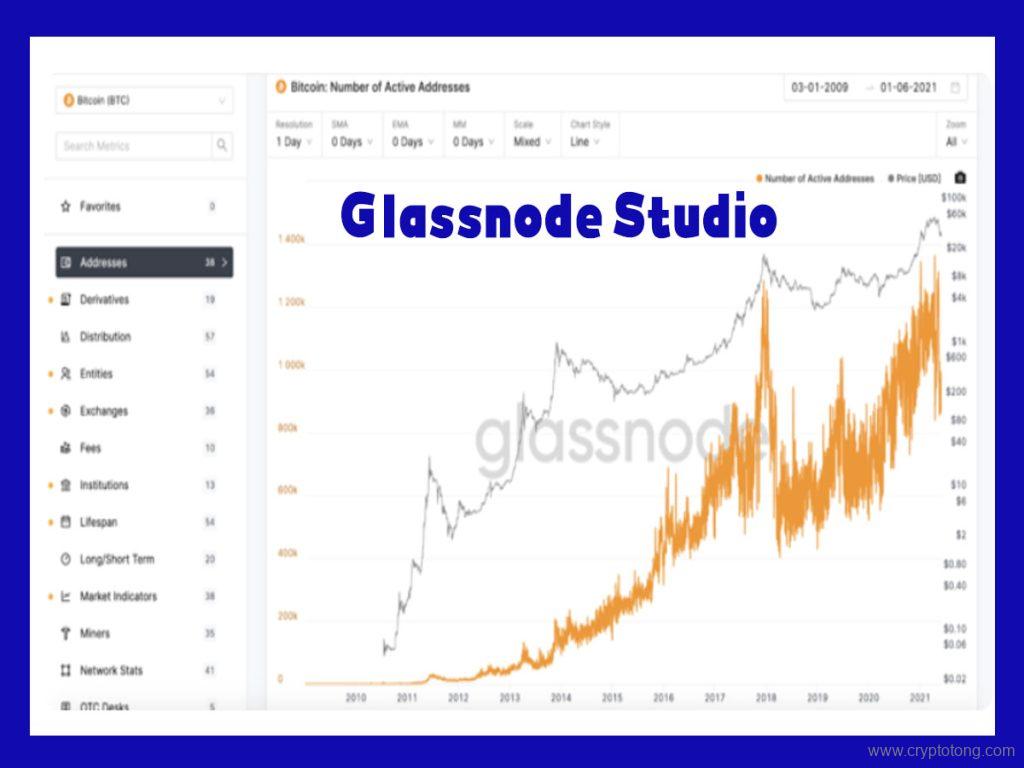

Glassnode

گلس نود (Glassnode)

ابزاری است که طیف وسیعی از معیارها و داده های زنجیره ای را نمایش می دهد. مانند اکثر ابزارهای ارائه شده، مبتنی بر اشتراک است. با این حال، مقدار دادههای رایگان زنجیرهای که ارائه میهد برای سرمایهگذاران آماتور مناسب و کاملاً عمیق است. یافتن همه اطلاعات در یک مکان بسیار ساده تر است تا اینکه خودتان با استفاده از کاوشگرهای بلاکچین جمع آوری کنید.

نقطه قوت اصلی Glassnode.com تعداد زیادی دسته بندی متریک و زیرمجموعه هایی است که می توانید مرور کنید. با این حال، اگر به پروژه های زنجیره BNB علاقه مند هستید، باید بیشتر در این مورد مطالعه کنید.

برای هر کسی که میخواهد معیارهای خود را با تحلیل تکنیکال ترکیب کند، Glassnode همچنین دارای TradingView داخلی با تمام ابزارهای نموداری خود است. معمولاً سرمایه گذاران و معامله گران هنگام تصمیم گیری، چندین نوع تحلیل را با هم ترکیب می کنند. انجام همه این کارها در یک مکان یک امتیاز مثبت است.

جمع بندی

اگر تجزیه و تحلیل بنیادی به درستی انجام شود می توان بینش ارزشمندی در مورد رمز ارزها داشت. توانایی جدا کردن قیمت بازار از ارزش “واقعی” یک شبکه، مهارت بسیار خوبی است که باید هنگام معامله داشته باشید. البته، چیزهایی وجود دارد که TA می تواند به ما بگوید که با FA قابل پیش بینی نیست. به همین دلیل است که بسیاری از معامله گران امروزه از ترکیب هر دو استفاده می کنند.

امیدواریم این مقاله به شما درک بهتری از عواملی که باید قبل از ورود یا خروج موقعیتهای داراییهای کریپتویتان را داشته باشید را به شما داده باشد.